Como Começar Investir

Como começar investir? tem gente em todo o país que quer começar a investir, mas não tem ideia por onde começar. Nós entendemos. Existem muitas informações para processar e tentar entender. Além disso, começar qualquer coisa pela primeira vez pode ser intimidante – especialmente quando é algo que pode ter efeitos de longo prazo em suas finanças.

Ouça-nos em alto e bom som: qualquer pessoa pode investir, inclusive você. E está tudo bem se você tiver uma tonelada de perguntas.

Como começar Investir, Abra espaço em seu orçamento só para investimentos

Quanto você deve investir para se aposentar? Recomendamos economizar 15% de sua renda familiar bruta na poupança para a aposentadoria.

Por que 15%? Em primeiro lugar, investir 15% de sua receita de forma consistente mês após mês, ano após ano, irá colocá-lo no caminho para se tornar um milionário diário, graças ao tempo e aos juros compostos fazendo seu trabalho. E, em segundo lugar, investir 15% ainda deixa algum espaço de manobra em seu orçamento para atingir outras metas financeiras importantes – como economizar para os fundos da faculdade dos seus filhos e pagar sua casa mais cedo.

Livre de dívidas e pronto para investir? Encontre um profissional de dinheiro que o ajudará a criar estratégias.

Então, se você estiver lutando para chegar à marca de 15%, comece analisando seu orçamento mensal com mais atenção. Esteja você usando um aplicativo como o EveryDollar ou uma planilha antiga, definir um orçamento o ajudará a manter o controle de seus gastos e encontrar maneiras de reduzir suas despesas para que possa economizar mais para a aposentadoria.

Aqui estão algumas maneiras rápidas de economizar dinheiro em seu orçamento mensal:

- Prepare o seu almoço em vez de comer fora com seus colegas de trabalho todos os dias.

- Cancele seu pacote de cabo e mude para um serviço de streaming mais barato.

- Não vá ao café e prepare sua própria xícara de café pela manhã.

- Reduza os itens de marca e escolha a opção genérica quando fizer sentido.

- Trabalhe com um agente de seguros independente para ver se você pode economizar dinheiro em seus prêmios de seguro.

Portanto, estamos apenas arranhando a superfície aqui, pessoal! Acredite em nós, esses dólares e centavos somam mês após mês e podem dar um grande impulso às suas economias para a aposentadoria . Veja também como sair das dividas.

Como posso começar com pouco dinheiro?

Em resumo, um dos maiores mitos que existe é que você precisa de muito dinheiro para começar a investir. Errado! Enfim, a boa notícia é que você realmente não precisa de muito dinheiro para começar a investir. Além disso, muitas empresas de fundos mútuos permitem que você abra uma conta por apenas R$ 50.

Claro, quanto mais você puder investir, melhor – mas você precisa começar de algum lugar. Não deixe que o medo o impeça de agir quanto ao futuro! Isso é algo que um profissional de investimento de confiança pode ajudá-lo a resolver, dependendo de sua situação financeira específica.

Quais os melhores tipos de investimento

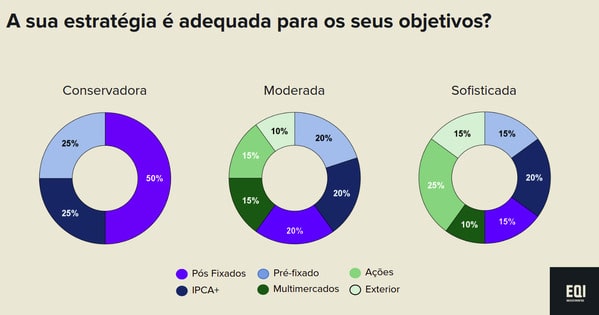

É importante lembrar que a escolha dos melhores tipos de investimento depende dos seus objetivos financeiros, horizonte de investimento, tolerância ao risco e situação financeira atual. Dito isso, existem alguns investimentos populares que podem ser considerados bons para diferentes perfis de investidores:

- Ações:

- As ações representam partes de uma empresa, e os investidores que as possuem são chamados de acionistas. O valor das ações varia de acordo com a oferta e a demanda no mercado, além do desempenho financeiro e perspectivas da empresa.

- Investir em ações pode proporcionar ganhos expressivos no longo prazo, mas também implica em riscos, já que o mercado acionário pode sofrer oscilações consideráveis em curtos períodos.

- Para investir em ações, é recomendado pesquisar as empresas, analisar seus fundamentos e acompanhar as tendências do mercado.

- Títulos Públicos:

- Os títulos públicos são emitidos pelo governo como uma forma de captar recursos para financiar suas atividades.

- No Brasil, o Tesouro Nacional disponibiliza diferentes tipos de títulos, como Tesouro Selic (LFT), Tesouro Prefixado (LTN) e Tesouro IPCA+ (NTN-B e NTN-B Principal).

- A rentabilidade dos títulos pode variar conforme a taxa de juros, a inflação e o prazo de vencimento.

- Fundos de Investimento:

- Os fundos de investimento são gerenciados por profissionais que aplicam o dinheiro dos cotistas em diversos ativos, como ações, títulos públicos, títulos privados, entre outros, conforme a política de investimento do fundo.

- Essa modalidade oferece a possibilidade de diversificação mesmo para investidores com pouco capital, pois o patrimônio é dividido entre os cotistas.

- É fundamental verificar a taxa de administração e outras despesas do fundo, pois elas afetam diretamente a rentabilidade.

- Fundos Imobiliários (FIIs):

- Os Fundos Imobiliários são uma forma de investir no mercado imobiliário sem precisar adquirir um imóvel diretamente.

- Os FIIs investem em diferentes tipos de empreendimentos, como imóveis comerciais, residenciais, shoppings, hospitais, entre outros.

- Os rendimentos dos FIIs são provenientes dos aluguéis e ganhos de capital com a valorização dos imóveis.

- ETFs (Exchange Traded Funds):

- Os ETFs são fundos de investimento negociados em bolsa, cujas cotas são compradas e vendidas como ações.

- Eles acompanham índices de referência, como o Ibovespa (para ações brasileiras) ou o S&P 500 (para ações dos EUA).

- Permitem a diversificação instantânea, com uma única transação, pois o investidor está exposto a diversas empresas ou ativos presentes no índice.

- Previdência Privada:

- A previdência privada é uma opção de investimento de longo prazo, utilizada para planejar a aposentadoria ou acumular recursos para outros objetivos financeiros no futuro.

- Existem dois tipos principais de planos de previdência privada: PGBL e VGBL.

- Os aportes realizados no PGBL podem ser deduzidos da base de cálculo do Imposto de Renda (até um limite), enquanto os aportes no VGBL não proporcionam essa dedução, mas têm tributação diferenciada no resgate.

Conclusão

Lembre-se de que todo investimento envolve riscos, e a escolha deve ser feita com base em uma análise criteriosa dos seus objetivos, perfil de investidor e horizonte de tempo. É recomendado procurar um planejador financeiro ou um profissional de investimentos para auxiliar na construção de uma carteira adequada às suas necessidades e metas financeiras.

Em conclusão, os melhores tipos de investimento variam de acordo com as características e objetivos de cada investidor. Existem diversas opções disponíveis no mercado financeiro, e a escolha adequada deve levar em consideração fatores como o perfil de risco, horizonte de investimento, necessidades financeiras e conhecimento sobre os diferentes ativos.

Para uma estratégia de investimento sólida, é recomendado diversificar a carteira, distribuindo os recursos em diferentes tipos de ativos. A diversificação ajuda a reduzir os riscos associados a uma única classe de investimento e aumenta as chances de obter retornos consistentes ao longo do tempo.

Antes de investir, é fundamental buscar conhecimento sobre cada tipo de investimento, suas características, riscos e potencial de retorno. Além disso, é importante entender a sua própria tolerância ao risco e objetivos financeiros para tomar decisões mais informadas.

Contar com o auxílio de um profissional qualificado, como um planejador financeiro ou um assessor de investimentos, pode ser uma opção prudente, especialmente se você não tiver experiência ou conhecimento aprofundado sobre o assunto.

Lembre-se de que o mercado financeiro pode ser volátil, e os investimentos estão sujeitos a flutuações de curto prazo.

Por fim, investir requer paciência, disciplina e uma estratégia bem definida. Mantenha-se atualizado sobre as tendências e acontecimentos econômicos, mas evite tomar decisões precipitadas. Com uma abordagem cuidadosa e bem pensada, você estará mais preparado para alcançar seus objetivos financeiros e construir um futuro financeiro mais sólido.